上半年还剩下最后两个交易日。受疫情影响,全球范围各类资产大幅震荡,市场流动性旺盛。A股市场经历了罕见的困难时期,主动权益基金整体获得15.87%的收益率,显著领先沪深300指数1.04%的涨幅,“炒股不如买基金”再次得到印证;数十只主动权益基金业绩超10%,一批重仓医药股、科技股的基金业绩突出。

普通股票基金平均大赚22%

单纯从指数上看,年初以来,上证指数小幅下跌,跌幅为2.31%,但其中多次剧烈波动,结构性机会突出。1月份,上证指数从去年底的3052.12点涨至年内高点3127.17点,科技股涨势尤其凌厉。但1月底,新冠肺炎疫情爆发,恐慌情绪蔓延,年后开盘第一天出现超7%的大跌,上证指数降至2700点附近,随后市场信心恢复,回到3000点上方。无奈3月份,疫情开始在海外蔓延,市场再度现连续下跌,直至3月下旬市场信心逐渐回复,缓步攀升。

创业板表现可谓神勇,创业板指年内涨幅高达32.5%,6月24日创近4年多来新高。其他指数,深证成指、沪深300、中证500、中小板指今年以来也表现较好,涨幅达到13.26%、1.04%、9.9%、18.58%。

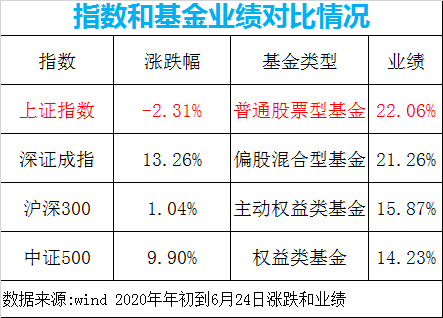

市场呈现结构性行情,公募基金抓住机遇,整体表现要好于主流指数。Wind资讯数据显示,截至6月28日,权益类基金(包括混合型、股票型、指数型;剔除今年新成立基金、分级基金仅计算母基金)平均收益率为14.23%,整体表现好于上证指数、深证成指、沪深300等。

若剔除被动投资的指数型基金,3778只主动权益类基金年内收益率达到了15.87%。其中最低仓位在60%的偏股混合型基金,平均收益为21.26%,而最低仓位在80%的普通股票型基金的平均收益率达到22.06%,整体收益可观。

从数量上看,超过95%的主动权益基金获得正收益,有2176只主动权益基金(各类型分开计算)收益率超过10%,占比达到57.6%。有75只基金收益率超过50%,其中多数是医药和科技主题基金。

医药主题基金业绩领先

今年市场呈现出明显结构性行业,受疫情影响,医药、科技板块表现领先,相关基金明显受益,尤其是医药主题基金年内收益更为突出。

根据中信证券一级行业指数分类,今年以来医药行业指数表现最好,涨幅达到37.9%,行业中涌现出一批牛股。此外,食品饮料、电子、计算机板块也表现不俗,今年以来涨幅分别达到23.58%、22.33%、20.65%;消费者服务、电力设备及新能源、商贸零售、农林牧渔、传媒行业的涨幅也超过了10%。而表现低迷的石油石化、煤炭、银行、非银金融等同期下跌超过10%。

行业表现的差异直接影响了相关权益基金的表现。银河证券数据显示,截至6月24日,医药医疗健康行业偏股型基金A类今年以来整体收益率达到53.21%,消费行业偏股型基金(A类)、装备制造业偏股型基金(A类)、TMT与信息技术行业偏股型基金(A类)收益分别为25.96%、24.76%、34.66%。医药主题基金一骑绝尘,大幅领先其他主题基金。无论是股票型、混合型还是指数型基金,表现靠前的基本都是医药主题基金。

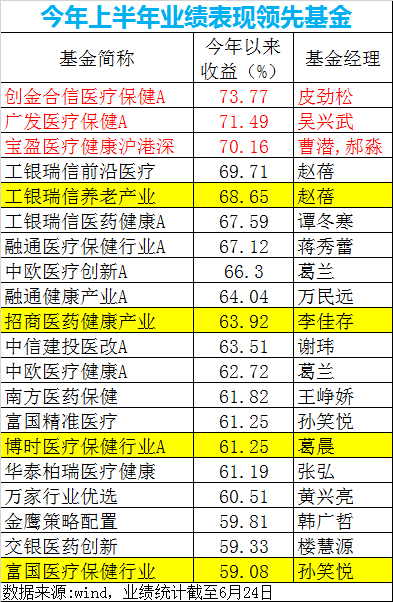

普通股票型基金中,创金合信医疗保健行业、广发医疗保健、宝盈医疗健康沪港深、工银瑞信前沿医疗、工银瑞信养老产业、工银瑞信医药健康、中欧医疗创新等业绩处于第一梯队,收益率都在60%以上。

混合型基金中同样是医药主题基金的天下,融通医疗保健行业A、融通健康产业A、中信建投医改、中欧医疗健康、南方医药保健、富国精准医疗、博时医疗保健行业A、华泰柏瑞医疗健康、万家行业优选的收益率超60%。其中仅万家行业优选并非医药主题基金。

被动基金方面(分级基金仅算母基金),截至6月28日,今年以来指数基金(含增强指数)收益为8.02%,48只指数基金年内收益率超过了40%,同时也有71只基金亏损超过10%。招商国证生物医药(分级母基金)、易方达生物科技(分级母基金)表现突出,收益率在61%左右,国泰中证生物医药ETF、汇添富中证生物科技、华宝中证医疗ETF、富国中证医药主题指数增强、国泰中证生物医药EFT链接基金的收益率超过了50%。今年以来业绩表现不好的指数基金主要是跟踪能源等行业的产品。

债基收益率1.88%

结构两年牛市,债券市场从一月下旬开始波动。疫情蔓延导致市场避险情绪升温,资金纷纷涌入而至收益率下行,前4月债券基金获得了较好收益。4月下旬开始画风突变,债市陷入大幅调整,不少债券基金净值回调,整体收益率也出现下行。

Wind资讯数据显示,债券型基金(包括指数型、一级债基、二级债基、纯债基金,剔除今年成立的新基金、分级基金仅计算母基金份额),截至6月28日,今年以来收益率为1.88%。

其中,二级债基表现最好,整体收益达到2.57%;一级债基、中长期纯债基金、债券指数基金、短期纯债基金同期收益率分别为1.6%、1.78%、1.59%和1.49%。

具体产品方面,目前收益率超过5%的达到108只(各类型分开算)。金信民旺表现突出,今年以来收益率超10%,不过这只基金为小微基金,一季度末规模仅为0.11亿。该基金在季报中写道,一季度民旺债基组合以可转债和股票为主,把握了高科技行业和新能源汽车行业的结构性机会,净值出现了良好的正增长。二季度将投资的重心放在企业盈利上,对利率债、可转债和股票进行灵活配置。

此外,华夏鼎利的年内收益率也超过10%,一季报显示,该基金灵活操作权益类资产,增持了利率债并拉长了久期。光大添利、鹏华可转债等产品表现也不错。

不过,也有不少债券基金因布局有问题债券导致净值损失较大,引起市场关注。数据显示,有产品今年以来亏损幅度超15%。

此外,上半年货币基金(含短期理财产品)收益率延续了之前的下滑趋势,整体收益率约0.98%,按照这一数据推算,全年收益大概率不会超过2%。其中,工银瑞信60天理财、嘉实定期宝6个月、长城收益宝B、兴业14天理财、大成货币B、华夏沃利B、鹏华安盈宝等基金表现较好。

业绩首位差近100%

最差基金单日跌24%

Wind数据显示,截至6月24日,创金合信医疗保健行业A以73.77%回报率,暂居主动权益类基金业绩首位。而华商回报1号同期亏损24.11%,表现落后,业绩首尾相差97.88个百分点。

除了华商回报1号,华泰柏瑞新金融地产、前海开源股息率50强、华商双翼、长安鑫禧等四只产品年内亏损也都超过了10%,还有一大批金融地产主题基金、红利策略基金、股息率策略基金、价值优选基金收益告负。

数据显示,截至6月24日,今年以来获得负收益的主动权益类基金有164只(份额合并计算),占全部主动权益类基金的5.28%。绝大多数主动权益类基金跑赢沪深300指数,负收益基金数量较少,而且多数是“踩雷”基金以及低估值策略基金。

从负收益基金业绩归因看,“踩雷”大跌是基金收益告负的重要原因。以华商回报1号为例,作为一只偏债混合型基金,投资的上海华信国际相关债券违约暴雷,4月9日单日暴跌23.97%,成为拖累今年收益的重要因素。

相比较而言,医药、科技类基金领涨,赚钱效应突出。针对今年基金收益的特点,华南一家大型公募成长股基金经理分析,今年医药、科技等偏成长股表现较好,主要是因为是市场充沛的流动性推动估值抬升,资金在低利率、低增长环境中,会优选业绩确定性的优质个股。虽然当前创业板指估值达到65倍,处于偏贵的状态,但考虑到流动性充沛的市场环境,A股仍将会处于集中在少数龙头个股的牛市之中,未来或较长时间都处于估值泡沫化的状态。这位基金经理认为,近几年,云计算、新能源汽车、充电桩、大型工程机械、创新医药等通用科技领域,经过多年的研发投入,进入业绩释放期,在海内外市场也处于扩张阶段,未来业绩的确定性较高。“在追求业绩确定性的市场环境中,这类企业的估值才会显得居高不下。”

今年以来,医药、科技基金业绩领先,部分持有金融地产等低估值板块的产品表现不佳,红利策略、高股息策略也拖累了基金净值,成为负收益基金的聚集领域。

以华泰柏瑞新金融地产为例,该只基金重仓持有的中国建筑、华夏幸福、华侨城A等建筑、地产股年内跌幅都超过10%,位居其一季报前十大重仓股的南京银行、兴业银行、北京银行都亏损10%以上。前海开源股息率50强基金重仓持有工商银行、中国平安、中国银行等保险、银行等跌幅较大的低估值品种,拖累了基金净值表现。

不过,在多位投资人士看来,低估值的安全边际保护仍然是基金的“安全垫”,未来市场或出现风格转变,低估值策略有望发挥作用。

华南一家大型公募成长性基金经理表示,估值泡沫状态之下,优质股票的上涨会带来股价的大幅波动,市场交易型的机会增多,交易型的投资者获利机会也会随之增加。但估值偏高也会导致这类股票的长期配置性价比以及未来收益空间被压缩,持仓这类股票下半年的投资收益预期要下降。

北京一位绩优基金经理也认为,当前部分优质股票高估值的环境,匹配的是全球为应对新冠肺炎疫情,形成的流动性最为宽松的货币政策环境,这会导致大盘“估值水位”到达高位。不过,如果未来全球经济逐步回归常态,疫情防控缓解,市场不再需要这么高的流动性,或者流动性边际不能更为宽松,股市整体的估值水位也下降,低估值因子所带来的“安全垫”保护可能会重新发挥作用。

最后两个交易日

业绩排名还有啥变数?

业内人士认为,目前排名靠前的几乎都是医药主题基金,绩差距不大,重仓股也有一定的重合度。若医药行业在今明两天不出现较大幅度波动,上半年业绩冠军出自医药基金应无悬念,排位出现显著变化的概率也不高。

疫情之下结构性行情明显,医药行业表现突出,医药主题基金业绩“一骑绝尘”,占据了主动权益基金的前十名榜单。创金合信、广发、宝盈、工银瑞信、融通、中欧、招商等旗下皆有主动偏股基金业绩超过65%,成为上半年的夺冠热门。

Wind数据显示,截至6月24日收盘,暂时领先的创金合信医疗保健行业基金收益率为73.77%,广发医疗保健、宝盈医疗健康沪港深两只基金分别以71.49%、70.16%收益率位居二、三名,与头名相差两三个百分点,两个交易日的涨跌仍然有可能改变现有名次。

实际上,主动偏股基金前十名之间的业绩差距都不大,目前排名第十位的招商医药健康产业今年以来收益率为63.92%,与第一名的差距也不到10个百分点。

从基金公司层面看,创金合信、广发、宝盈旗下各有主动偏股基金产品跻身前三名;工银瑞信基金旗下工银瑞信前沿医疗、工银瑞养老产业、工银瑞信医药健康A目前都位居业绩前十;融通、中欧、招商也都有基金位列前十。

今年以来,医药行业表现明显好于其他行业,食品饮料、电子和计算机板块也表现不错,但和医药行业还有较大差距。

医药行业也是牛股频出,剔除今年上市新股,今年市场上涨幅前四名的全部为医药行业股票,其中英科医疗涨幅最高,达到608.93%,在排名前五的主动权益基金中,广发医疗保健、工银瑞信前沿医疗、工银瑞信养老产业一季度都持有该股。

深圳一位基金公司市场人士表示,医药行业受到疫情影响表现强势,排名靠前的都是医药行业基金,这些基金收益更多是来自行业贝塔,有些绩优基金经理把握住个股机遇获得阿尔法,因此脱颖而出。

上半年冠军基金究竟会花落谁家?上述深圳市场人士表示,基金仓位高低和持仓结构是决定业绩的关键因素。目前排在前十的基金,一季度持股仓位区间在80%-94%,多数处于中高仓位运行状态,他们的一季末前十大重仓股基本都集中在医药行业。

上海一位资深基金研究业内人士告诉记者,一季末仓位和重仓股数据有些滞后,但也可以做出一些分析。首先,医药主题基金表现领先,标的行业同涨同跌概率较大;第二,排名靠前基金重仓股重合度颇高,如恒瑞医药、迈瑞医疗、长春高新、万孚生物、药明康德等被基金“集体性”重仓持有,重复持仓的股票会抵消其净值的相对变化;第三,一般主动权益基金较少在年内进行大比例换股,只会在具体个股持仓比例上进行调整。因此,半年业绩最终排名不太会有大幅度变动。

另一位业内人士认为,三大因素决定最后两个交易日净值收益率相对变化:基金持有股票和现金的比例、最后两个交易日市场表现,以及个股持仓比例。若某基金前期在医药股大涨之际锁定了利润,现金比例提高,而最后两天医药股出现大跌,其排名可能会上升。

“虽然不知道每个基金的组合细节,但可以通过这些基金净值的短期波动率预测其短期走向。”上述人士分析,净值的短期波动率越大,其组合受医药板块整体表现的影响也就越大。从波动率来看,创金合信医疗保健行业A近5个交易日净值波动率为2.2876%,广发医疗保健A和宝盈医疗健康沪港深分别为2.4961%和1.8889%。

上述业内人士分析,在医药股下跌、持平的情况下,目前排名变动的可能不大。若医药股在最后2个交易日涨幅非常大,则排名可能出现较大变动。不过,由于前期医药股已累积了巨大涨幅,不少龙头股处于超买状态,短期内并没有预期外的重大利好,医药股在最后2天大幅度飙升的可能性并不大。

此外,这位业内人士还透露,以前有些机构会在季度末考核点最后一两个交易日打压竞争对手的重仓股,以提高自身排名,但这种现象近年已经很少见到。